Финансовый план семьи

Содержание:

- Как грамотно вести семейный бюджет: пошаговая инструкция

- Что еще учитывать при планировании расходов семейного бюджета

- С чего начать вести семейный бюджет?

- Правила составления личного бюджета на месяц

- Формы учета доходов и расходов в соствлении семейного бюджета

- Важность финансовых целей при составлении личного бюджета

- Где вести семейный бюджет

- Как распределить семейный бюджет по конвертам

- Как распределить семейный бюджет на месяц

- С чего начать составление семейного бюджета?

- Как сохранить семейный бюджет, если основные расходы постоянны при нерегулярных доходах

- В каких случаях пригодится финансовый план?

- Программа MoneyTracker

Как грамотно вести семейный бюджет: пошаговая инструкция

Итак, мы выяснили, что вести семейный бюджет полезно и даже необходимо. Но как правильно организовать этот процесс?

Вот план, который вы можете взять на вооружение:

Шаг 1: Подготовьте базу для анализа доходов и расходов

Чтобы планировать покупки и создавать накопления, необходимо иметь чёткое понимание своих расходов. Для этого в течение нескольких месяцев нужно будет фиксировать все денежные поступления и расписывать, на что они были потрачены. Для этого можно использовать компьютерные программы, мобильные приложения или обычную тетрадь. Подробнее о способах отслеживания расходов вы узнаете чуть ниже. А вот основные принципы, которые нужно соблюдать на данном этапе:

- записывайте все доходы и расходы каждый день;

- распределяйте их по различным категориям;

- в конце месяца подводите итоги по каждой статье и отмечайте наиболее затратные;

- учитывайте все имеющиеся финансовые источники.

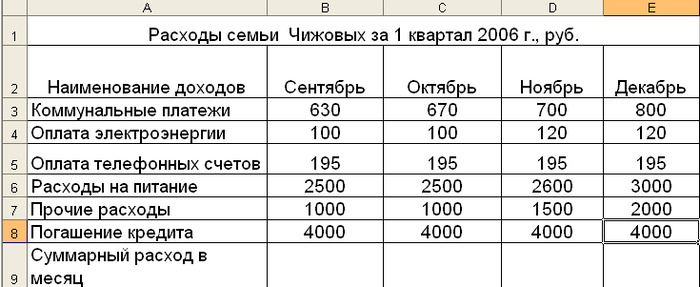

Как вести тетрадь расходов семейного бюджета? Это удобнее делать в таблице, включающей несколько категорий: коммунальные расходы, образование, продукты, транспорт, лекарства, одежда, развлечения и т. д. В каждой категории выделите также основные подкатегории.

Что касается доходов, основными категориями здесь будут заработная плата, проценты по вкладу, стипендии, пособия и т. д.

Шаг 2: Проанализируйте собранные данные

Просто записывать расходы не имеет смысла. Собрав данные за 2-3 месяца их нужно проанализировать. Часть трат вы сочтёте обязательными и никак не сможете их урезать. Но непременно найдутся и такие, которые можно будет вычеркнуть совсем (например, курение) или хотя бы снизить (например, ужины в дорогих ресторанах).

Точность анализа напрямую зависит от того, насколько тщательно вы отслеживали расходы и распределяли их по категориям. Качественная подготовительная работа – залог нахождения скрытых резервов семейного бюджета, которые вы сможете использовать в дальнейшем.

Шаг 3: Начните ставить цели

Следующий шаг связан с определением краткосрочных и долгосрочных финансовых целей. Они могут быть самыми разными, например:

- накопить на путешествие;

- купить новую стиральную машину;

- обеспечить себе безбедную старость и т. д.

Шаг 4: Разработайте стратегию и тактику ведения семейного бюджета

Этот этап по праву считается самым сложным и ответственным. Здесь вы должны понять, какая стратегия и тактика поможет вам эффективно вести семейный бюджет и достигать поставленных целей.

Чётко определите, что именно вы собираетесь делать. К примеру, ваша цель – за 7 месяцев собрать 70 тысяч рублей и отправиться в отпуск на острова. Значит, нужно спланировать, как в течение этого времени каждый месяц откладывать по 10 тысяч.

Остерегайтесь недостижимых целей. При зарплате в 50 тысяч рублей вы при всём желании не накопите на трёхкомнатную квартиру в центре Москвы. А вот взять в ипотеку жилплощадь поскромнее – вполне. Но и для этого придётся взять под контроль расходы, чтобы оставаться в плюсе.

Шаг 5: Спланируйте семейный бюджет на месяц

Финансовый план тоже обычно оформляют в виде таблицы. Здесь графы «доходы» и «расходы» нужно будет поделить ещё на две подграфы: «план» и «факт». В первую заносятся все обязательные расходы, включая те деньги, которые вы откладываете на свою цель. Во второй отражаются фактические затраты. В конце выясняется, насколько больше или меньше вы потратили, чем планировали.

Шаг 6: Проанализируйте полученные результаты

Благодаря своим расчётом в конце месяца вы сможете сравнить свой план по расходам с реальной ситуацией. По одним статьям вы заметите остаток, а по другим – перерасход.

Последний вопрос, который нужно будет решить: что делать с теми средствами, которые у вас остались? Кто-то предпочитает всё до последней копейки откладывать на счёт, кто-то – купить одежду или технику, а кто-то готов всё сэкономленное потратить на развлечения. Вряд ли здесь можно что-то советовать: свободными деньгами каждый распоряжается по своему усмотрению.

А потом вы продолжите вести семейный бюджет далее, повторяя все шаги, кроме первого и второго. Третий этап тоже может быть исключён, если вы поставили себе долгосрочную цель.

Что еще учитывать при планировании расходов семейного бюджета

Теперь вы знаете, из чего складывается семейный бюджет. Не забывайте про праздничные дни, например Восьмое марта, юбилей, Новый год.

Решите, сколько вы готовы потратить на праздник. Просчитайте, каким будет месячный расход, после этого запишите ваш доход за месяц. Выяснилось, что расход больше? Тогда бюджет необходимо скорректировать. Далее просчитываем месячные семейные траты за год. Сделать это можно, просто скопировав форму бюджета 12 раз.

Некоторые считают, что вести семейный бюджет — значит постоянно экономить, запрещать себе любые покупки. В реальности же это не так.

Только отслеживая свои доходы и затраты, можно управлять денежными средствами. В современной семье ведение бюджета — обязательная процедура, такая же, как чистка зубов. Вам понравится эта полезная привычка. Контролировать траты интересно. Ведь вы увидите, на что уходят заработанные деньги. Просто изучите отчет по расходам вашего семейного бюджета за полтора года.

С чего начать вести семейный бюджет?

Рекомендую начать менять своё мышление и повышать финансовую грамотность с бесплатной книги Евгения Ходченкова «В пяти шагах от финансовой свободы». Именно она дала мне толчок двигаться дальше. Прочтение книги займёт у вас буквально 20 — 30 минут. Просто уединитесь в тихом месте и внимательно прочитайте.

Книга мне дала понимание того, что:

- Обязательно нужно откладывать часть дохода. Например: 5 — 10%, это не сыграет на качестве вашей жизни. Вы всегда должны иметь финансовый резерв на непредвиденные обстоятельства. Я для себя определил минимальную сумму в 30 т.р. (купить холодильник, стиральную машинку, поход к зубному и т.п.) у нас в селе этой суммы хватит. Но в планах его увеличить до 6 месячных бюджетов семьи.

- Всегда нужно ставить финансовые цели, иначе большая часть свободных денег тратиться практически в пустую.

- Появилось полное понимание того, для чего нужно вести семейный бюджет и главное определился как это делать.

- Узнал на каком финансовом уровне я нахожусь.

- Составил годовой бюджет и был приятно удивлен, сколько свободных денег остается у меня в году.

- Ознакомился с лучшими способами инвестирования.

- И самое главное, в чем я ещё раз убедился: нужно инвестировать (вкладывать) в своё образование.

Помните, вы должны иметь горящее желание поменять жизнь к лучшему. У вас должно прийти осознание того, что только вы автор свой жизни. К сожалению, осознание каких-то вещей не переходит за один день. На это может уйти месяц, год, два. Лично у меня такие дела происходят в течении от нескольких месяцев до года.

Правила составления личного бюджета на месяц

Чаще всего большая часть заработной платы предоставляется не первого числа, а пятого, десятого либо пятнадцатого. Как составить личный бюджет с учетом этой особенности? Следует формировать бюджет на временной промежуток от зарплаты до зарплаты (к примеру, с 5 июня по 4 июля), а не на календарный месяц.

Доходы

Прежде всего нужно проанализировать, откуда и сколько поступает денежных средств, так вы сможете определить размер ваших доходов. Учитывайте все, начиная с заработной платы, премиальных, подработки, арендной платы, если вы сдаете квартиру. Если у вас нет стабильного заработка, следует составлять личный бюджет, когда точно будете понимать, каков ваш доход, к примеру, после того как сумма будет переведена на карту.

Затраты

Для начала определяем необходимые затраты, к которым можно отнести:

- покупка продуктов питания, посещение столовой;

- расходы на квартплату;

- затраты на бензин либо езду в общественном транспорте;

- оплата телефонной связи,

- Интернета;

- покупка зубной пасты, шампуня и других моющих средств.

Список обязательных расходов у всех индивидуальный. Например, вы можете ездить на работу на метро либо на машине. Те, у кого есть хронические заболевания, включат в перечень затраты на лекарственные средства. Сюда же стоит отнести проценты по кредиту, оплату детского садика. А вот посещение кинотеатра или кофейни совсем не являются обязательными затратами.

У вас должна быть привычка ежемесячно откладывать определенную сумму, чтобы сформировать финансовую подушку безопасности. Можно строго определить размер вносимых средств либо рассчитать процент от дохода.

В первом случае все просто: человек решает, что 2 500 руб. он израсходует на шопинг, 5 000 руб. на посещение клубов. Со вторым способом распределения средств все немного сложнее.

К примеру, у вас есть остаток 15 500 руб., их нужно распределить на 31 день. Поэтому в сутки вы сможете израсходовать не более 500 руб. Обязательные затраты уже заложены в бюджет, значит, эти деньги можно тратить на развлечения либо непреднамеренные расходы.

В случае, когда вы потратили больше 500 руб., вы уйдете в минус, значит, в другой день придется экономить. Если на протяжении 14 дней ничего не покупать, у вас накопится сумма 7 000 руб., и вы сможете позволить себе дорогое приобретение.

Сумма, которая останется в конце месяца, может быть потрачена на развлечения либо отправлена в копилку. Выбирайте второй способ, чтобы действовать более рационально.

Формы учета доходов и расходов в соствлении семейного бюджета

Для удобства ведения личного хозяйства и расходов на содержание семьи можно использовать несколько способов фиксации изменения финансового положения бюджета. К таким системам учета расходов и доходов относятся:

- 1) Запись в тетради. Необходимо записывать все виды расходов и доходов. На первых этапах планирования бюджета рекомендуется делать подробные записи с указанием мест, где приобреталась продукция. Сюда же необходимо прикладывать чеки.

- 2) Использование баз данных на компьютере или таблицы Excel. Это очень удобно, т.к. большая часть молодых семей имеют не только персональные компьютеры, но и планшеты/смартфоны, что упрощает задачу записи расходов и доходов в таблицах.

- 3) Применение специализированных программ. Некоторые из них бесплатны. Они позволяют в наглядной форме распределить бюджет по категориям. Это даст наглядное понятие того, от чего необходимо отказаться при осуществлении трат.

Таким образом, можно сделать вывод, что каждая семья может подобрать под себя конкретную схему расходования личных средств. Необходимо определиться с источниками пополнения финансового состояния, фиксировать расходы, указывать места покупок и анализировать траты в случае превышения расходов над доходами. Только такой подход обеспечит оптимальное соотношение доходной и расходной части семейного бюджета.

Важность финансовых целей при составлении личного бюджета

Для достижения поставленной цели и осуществления задуманного следует учитывать такие нюансы:

- Периодически пересматривайте личный бюджет, проводите его анализ, чтобы понять: достигнуты поставленные цели или же нет. Проводить данную процедуру следует регулярно, только так вы сможете понять, что действуете правильно. Конечно, это вовсе не значит, что нужно ежедневно анализировать бюджет.

- Чтобы продолжать двигаться к поставленной цели, разработайте микрозадачи, которые вы сможете решать. К примеру, добиться того, чтобы месячные затраты были меньше, чем доходы; вернуть заемные средства; выплатить кредит досрочно. Отмечайте каждое, пусть и небольшое, достижение.

- Помните про краткосрочные, а также долгосрочные цели. Первых вы сможете достичь в сжатые сроки. Думайте в долгосрочной перспективе о таких целях, как накопление пенсионных выплат и тому подобное.

- Не ограничивайте бюджет слишком жестко, поскольку в этом случае вы не сможете добиваться долгосрочных целей или вообще не будете придерживаться разработанного финансового плана. Реалистично подходите к составлению личного бюджета, проявите терпение.

Где вести семейный бюджет

Перечислю несколько вариантов, выберите из них наиболее удобный.

На бумаге

Заведите тетрадку и напишите на ней большими буквами «бюджет». Разделите листы в тетради на две половины, в первой половине указывайте свои доходы, во второй – расходы.

И заполняйте.

Сложность этого способа в том, что вам быстро надоест прописывать в тетрадке каждый свой расход. А тем более «сортировать» расходы.

Например, вот вы поехали на выходные дни в супермаркет, накупили там продуктов, канцтоваров ребёнку, одежды, стройматериалов и корма для вашего хомячка. Потратили определённую сумму. Может быть, вы все-таки заставите себя указать эту сумму в тетради, но этого мало. Надо указывать каждую статью расходов отдельно, а это утомительно и времязатратно.

В Excel

Программа Excel лучше подходит для работы с бюджетом, потому что в ней можно настроить автоматические формулы для быстрого подсчета. Да и указывать финансовую информацию с клавиатуры проще и быстрее, чем писать ручкой.

У Excel две проблемы:

- Вам будет также лень заполнять таблицу, как и прописывать свои доходы/расходы в тетрадке.

- Таблица будет на компьютере и надо будет специально включать компьютер по возвращении из магазина, чтобы до нее добраться.

В гугл-таблицах

Гугл-таблицы – более классное решение. Это как бы аналог Экселя, только в онлайне. Доступ к одной и той же таблице могут получить сразу несколько человек. Таким образом заполнять таблицу с информацией о бюджете будет каждый член вашей семьи.

Гугл-таблицы можно легко превращать в экселевский файл и делать обратную конвертацию.

Они бесплатные.

Как распределить семейный бюджет по конвертам

Во всех женщинах и даже мужчинах живет транжира, а данный эффективный способ поможет вам рассмотреть и понять, как правильно распределить семейный бюджет, чтобы накопить. Используя принцип «7 конвертов» (или «6 кувшинов», число в данном случае непринципиально, категории вы выбираете сами), вы сможете анализировать, на что тратятся деньги в вашей семье, и воплощать поставленные цели!

Начать следует с конвертов: вы можете купить их в магазине или сделать самостоятельно из бумаги. Подпишите каждый конверт и наполните их соответствующими суммами денег.

- Конверт «продукты». Чтобы понять, сколько денег должно лежать в данном конверте, следует в течение 2-3 месяцев анализировать, сколько средств уходит на продукты в вашей семье. Обычно это 20–40 % от суммы всех семейных доходов. На питание старайтесь брать только из этого конверта, а если вдруг денег не хватило и они подошли к концу раньше времени, то пора задуматься, как правильно распределять семейный бюджет и экономить.

- Конверт «расходы на квартиру». Здесь будут находиться деньги на оплату счетов за коммунальные услуги, пользование мобильной связью и интернетом, выплату кредита и других обязательных платежей. Все семьи знают, сколько денег уходит на это, трудностей с расчетами суммы для этого конверта не возникнет.

- Конверт «необходимые вещи». Сюда входят средства на покупку обуви, одежды, бытовой техники и мебели. Сумму следует установить самостоятельно в соответствии с уровнем заработка в семье. Здесь можно составить список вещей, которые вам необходимы, и покупать их поочередно, исходя из степени необходимости.

- Конверт «расходы на детей». Развивающие игры, детская обувь и одежда, книжки, здоровье, образование и досуг. На этих пунктах экономить нельзя. Старайтесь со временем увеличивать сумму в этом конверте.

- Конверт «развлечения, хобби, путешествия». Денежные средства из данного конверта используются на покупку билетов в отпуск, приобретение подарков к праздникам, походы в кафе и кинотеатры. Количество денег тут напрямую зависит от ваших доходов, сначала можно откладывать небольшие суммы и с удовольствием тратить их на отдых и увлечения. Каждой супружеской паре, конечно, иногда нужно развлечься, сменить обстановку. Кроме определенной суммы денег в данный конверт складывайте всю незапланированную прибыль, если она присутствует в вашей жизни.

- Конверт «сбережения»Складывайте не менее 10 % от семейных доходов в данный конверт. Это будут ваши накопления, то есть неприкосновенная сумма. Со временем на эти денежные средства можно будет приобрести большие покупки: телевизор, ювелирное изделие и т. д. Их можно вложить в ремонт своей недвижимости, в покупку автомобиля. Но не торопитесь тратить все деньги, оставьте 10–20 % на непредвиденные обстоятельства.Эти сбережения можно хранить на банковском счете, при этом вам будут ежемесячно начисляться проценты.

- Конверт «подарочный». Данную сумму можно считать «лишними» деньгами, которые останутся в ваших конвертах спустя месяц. Их можно потратить на подарок для себя, ведь вы заслужили это! Можете также сделать сюрпризы родным и близким людям.Основное правило «7 конвертов» — никогда не пользуйтесь средствами из других конвертов. Деньги из первой категории следует тратить на питание, а не на покупку новой одежды. Любите часто ходить в кино? Тогда придется пожертвовать отдыхом на курорте и т. п.Если происходят переломные моменты, и вам срочно нужны средства из другого конверта, то непременно указывайте на нем взятую сумму и дату возвращения долга.Старайтесь всегда корректировать суммы с учетом своей зарплаты и нужд семьи, изучайте ошибки. Но не стоит экономить на всех своих потребностях. Полная экономия говорит о глупости человека, ведь «скупой платит дважды».

Как распределить семейный бюджет на месяц

Планирование семейного бюджета не такое трудное занятие, как может показаться на первый взгляд. Есть доступные программы и специальные приложения для помощи в планировке своих доходов и расходов.

- Тетрадь и ручка – первое, о чем обычно вспоминают, когда хотят распределить семейный бюджет.

- Скачать таблицу для распределения денег в семье в Excel вы можете в шаблонах Microsoft и приспособить согласно своим собственным потребностям.

- Приложения для мобильных телефонов – можно быстро заносить все расходы в программу, следует только подобрать удобное для вас приложение. «Дребеденьги», Coinkeeper – хорошо подойдут для распределения и планирования семейного бюджета.

Мы предлагаем пошаговое руководство – как распределить семейный бюджет на основе таблицы Excel, которую можно скачать далее и адаптировать под себя.

Шаг 1. Определяем задачи

Экономия в целях экономии? Не путайте скаредность и распределение трат. Стремитесь к достижению цели и привыкайте экономить на несущественном.

- Целью на ближайшее время может быть современная электронная техника или погашение задолженности.

- Среднесрочной целью является приобретение новой машины, путешествие на море или в горы.

- Долгосрочные цели обычно строятся на вопросах о будущем, например, как распределить семейный бюджет с учетом ипотеки, как помочь детям и внукам.

Создавайте реальные планы, правильно ведите подсчет ваших доходов и расходов. Можете распределять финансы семьи с помощью таблицы Excel.

Шаг 2. Пересчитаем все доходы и траты семейного кошелька

Теперь необходимо изучить структуру вашего бюджета. Для начала напишите список всех источников прибыли: зарплата, стипендия, пенсия, проценты банка и другие варианты заработка в вашей семье.

Траты состоят из всех вещей, на которые уходят ваши денежные средства.

Распределите все расходы на постоянные и периодические платежи. Заполните все графы трат в таблице для планирования бюджета семьи, руководствуйтесь при этом своим опытом.

При распределении семейного бюджета не забывайте обращать внимание на условия проживания и потребности всех членов семьи. В таблице представлен короткий перечень категорий

Проанализируйте статьи трат, которые нужны будут вам для лучшего распределения финансов.

Зачастую в пункты прибыли входят:

- доход главы семейства (допустим, это муж);

- зарплата главного советника (жена);

- проценты банка;

- стипендия;

- социальные выплаты;

- дополнительный доход (например, репетиторство).

Траты делят на неизменные: установленные налоговые выплаты; страховка; оплата услуг связи. Здесь будут и 10 %, оставленные на непредвиденные обстоятельства в резерве.

Графа непостоянных трат:

- питание;

- здоровье;

- бензин;

- одежда, обувь;

- коммунальные платежи;

- личные потребности членов семьи (распределить отдельно);

- подарки к праздникам;

- оплата обучения;

- досуг;

- траты на детей.

Если вы хотите, таблицу можно дополнить или сократить, откорректировав пункты доходов и расходов.

Шаг 3. Следим за расходами на протяжении всего месяца

Оформить таблицу распределения семейного бюджета сразу не выйдет, сначала стоит узнать, куда и сколько денег вы тратите. На это уйдет пара месяцев. В таблицу Excel, которую вы скачаете, постепенно вносите ваши траты и адаптируйте ее под себя.

Задача на этом этапе – получить конкретное представление о распределении бюджета вашей семьи, увидеть совокупность расходов и в будущем корректировать их.

Шаг 4. Разделяем нужды и желания

Когда семьи начинают распределять свои расходы, они видят, что большие суммы денег тратятся на бесполезные вещи. Необдуманные, незапланированные покупки очень влияют на кошелек семьи, если заработная плата не так высока, при этом несколько тысяч рублей уходят незамеченными.

Отложите приобретение вещи, если вы не уверены точно, что она вам очень нужна. Подождите какое-то время. Если поймете, что вы до сих пор нуждаетесь в этом предмете, значит, это действительно нужная трата денег.

Маленький совет: не пользуйтесь кредитными и дебетовыми банковскими картами. Рассчитывайтесь наличными, так вы быстрее начнете экономить. Психологи выяснили, что человеку проще отдать виртуальные деньги, а не наличные.

Для скачивания есть таблица.

С чего начать составление семейного бюджета?

И так, вы начали составлять семейный бюджет – с чего следует начать? Во-первых, определите период времени, на который он составляется – неделя, месяц, год. Самый оптимально и часто встречаемый вариант – это месяц, так как мы ежемесячно получаем зарплату и платим за все услуги.

Во-вторых, определитесь с формой ведения семейного бюджета. Наиболее простой вариант записать все на листочке, и при помощи калькулятора сосчитать все средства. Можно складывать их по месяцам или неделям в отдельную папку и вуаля – у вас на руках будет расходы вашей семьи за нужный вам срок. Подобный способ очень удобен, если бумаги будут пронумерованы, и вы с легкостью сможете найти нужную вам запись. Кроме того, компьютеры имеют свойства ломаться, и вполне возможно, что собранный материал может быть полностью утерян. Еще проще выбрать бухгалтерские формы, которые упростят всю процедуру.

Электронные таблицы, тот же Excel, помогает организовать бюджет в соответствии с вашими потребностями и выполняет все вычисления самостоятельно, используя простые формулы, которые заложены в данные таких программ. Еще одна удобная программа, которая есть в каждом компьютере – Microsoft Access. Конечно, здесь необходимы некоторые умения, но разобраться в ней довольно просто. В результате, используя программу запросов, вы сможете проверять, сколько средств затрачено в течение определенного времени на каждую из категорий – программа репрезентативна (то есть отражает наилучшим образом всю информацию) и функциональна.

Существуют и специальные программы, которые написаны как раз для того, чтобы облегчить нам работу с финансами. Fortora Fresh Finance , Moneydance , Quicken , Microsoft Money (discontinued), and GnuCash помогут от месяца к месяцу отслеживать все ваши операции с деньгами. Они также помогут разобраться в прошлых расходах и будут отображать все ваши расходы за предыдущий месяц, что позволит вас спланировать бюджет на следующий месяц.

Существуют и специальные программы, которые написаны как раз для того, чтобы облегчить нам работу с финансами. Fortora Fresh Finance , Moneydance , Quicken , Microsoft Money (discontinued), and GnuCash помогут от месяца к месяцу отслеживать все ваши операции с деньгами. Они также помогут разобраться в прошлых расходах и будут отображать все ваши расходы за предыдущий месяц, что позволит вас спланировать бюджет на следующий месяц.

Есть также сайты, разработанные для помощи в управлении семейным бюджетом. В любом случае результатом будет таблица, где будут отображены расходы, доходы и остаток.

В-третьих, определите, какой у вас будет бюджет – общий, раздельный или смешанный. Общий – складывается общий доход и средства распределяются с участием все членов семьи. Без взаимного доверия и уважения такой вид бюджета может стать неэффективным или вызвать ссоры и конфликты. Раздельный – каждый из супругов ведет свой бюджет независимо друг от друга. При таком раскладе доходы и расходы супругов четко разделены, кроме того у них появляется возможность выделять средства на себя. Раздельное питание, каждый платит за себя, за различные услуги супруги платят поровну. Идеальным вариантом специалисты в один голос признаю смешанный вариант – доходы и расходы семьи общие, но у каждого остаются средства на личные нужды: из общего котла берется строго определенная сумма, либо вся зарплата идет в общий бюджет, а доход от подработки тратится по усмотрению получившего.

В-четвертых, следует определиться, кто из супругов будет заниматься семейным бюджетом. Чаще всего им занимается тот, у кого это лучше всего получается, либо у кого есть на это время. Но в любом случае составлять бюджет должны все члены семьи вместе, с учетом интересов каждого из них. Эта процедура необходимо во избежание в будущем конфликтов и недоразумений.

Как сохранить семейный бюджет, если основные расходы постоянны при нерегулярных доходах

Не каждый человек работает и имеет постоянный доход. Однако даже в такой ситуации можно планировать бюджет, просто делать это придется более подробно.

- Первый способ — подсчитать, сколько вы зарабатываете (за последние годы), и взять за ориентир эту сумму.

- Следующая методика — из вашего заработка выделите сумму, которой хватит на жизнь. Остальное откладывайте на страховой счет. Если в какой-то из месяцев доход будет небольшим, вы просто возьмете недостающие деньги со счета. При этом «заработная плата» будет такой же.

- Еще один способ контролировать расходы семейного бюджета — разработать 2 таблички: одну для месяцев с нормальным заработком, а вторую — когда доход недостаточный. Сделать это будет непросто, но если постараться, то все получится. Самая главная ошибка, которую человек делает, оказавшись в подобной ситуации, — оформление кредита в надежде на то, что доходы станут больше в будущем. Однако проблема в том, что если заработок не увеличится, то все деньги вы будете отдавать на погашение процентов по кредиту.

В каких случаях пригодится финансовый план?

Во всех. Например, вы задумали продать старый автомобиль и купить новый в течение полугода. Вам нужно дополнительно 300 000 рублей. У вас сразу возникают вопросы: накопить, взять деньги в долг или купить в кредит? Успеем за полгода или нужно больше времени? Финансовый план поможет понять, как распределить доходы и расходы, чтобы получалось откладывать, сумеете ли вы накопить всю сумму за поставленный срок, как изменятся ваши расходы, если придется ежемесячно платить по кредиту.

Даже если ваша семья не испытывает затруднений с финансами и деньги есть всегда, план будет полезен, чтобы не упускать из виду стратегические цели (например, отложить «на старость» или образование детей) и возможности для увеличения доходов.

Программа MoneyTracker

После инсталляции MoneyTracker на рабочем столе появилось два ярлыка – один запускает программу с демонстрационной базой, а второй с чистой. Для удобства будем использовать демо-базу. Интерфейс программы – многооконный, то есть каждый раздел открывается в отдельном окне, которое можно двигать по рабочей области. Можно открыть сразу много окон и переключаться между ними через меню «окна» или через «панель задач» в нижней части приложения.

Чтобы посмотреть систему счетов пользователей, нужно зайти в раздел «счета». Мы видим, что в программе отсутствует привязка счетов к членам семьи (как и у Personal Finance) – все счета общие.

Добавить расходную операцию можно в разделе «расходы»: нажимаем кнопку «новый», вводим статью расхода и сумму. Кроме этих параметров, автоматически подставляется единица измерения, цена за единицу и место покупки

Разработчик решил, что место покупки товара очень важно для пользователя. Такой «фишки» мы не встречали в других программах

Автоматический пересчет цены за единицу измерения товара (например, за килограмм) выглядит странновато. Некоторые дотошные пользователи вполне могут причислить это к достоинствам программы.

В программе реализован интересный подход к формированию списка расходов – он двухуровневый. То есть каждой строке в таблице может соответствовать целый список товаров. Это позволяет целиком вводить чеки из магазинов. Недостаток такого подхода, на наш взгляд, заключается в том, что теряется информативность таблицы расходов, то есть, пробежавшись глазами по списку, вы не найдет нужный товар. Также мы не обнаружили функцию поиска по товарам в таблице расходов.

В программе неплохо реализована функция планирования бюджета. В разделе «бюджеты» есть возможность запланировать несколько семейных бюджетов на разные сроки, например, на месяц, квартал и год. Пользователь может запланировать и контролировать семейные расходы по любой категории.

Теперь займемся построением отчетов. Заходим в соответствующий раздел, выбираем «доходы и расходы по статьям», указываем текущий месяц и нажимаем кнопку «график». В области построения можно отображать легенду (статьи расхода), а также показывать долю каждого сектора в процентах. Отчет может быть представлен в виде круговой диаграммы или гистограммы. Также легко получить отчет в виде таблицы, которую затем отправить на печать. Систему отчетов можно отнести к достоинствам программы. Обилие отчетов и способов их представления порадуют опытных пользователей.

Вывод. Интерфейс программы выглядит бедновато. Нет привязки счетов к пользователю (все счета общие). Неудобная система учета расходов: в таблице расходов нельзя быстро найти товар – придется листать все строки и проглядывать список покупок. Обилие лишней информации о расходе (единица измерения, цена за единицу, место покупки). Программа во время некоторых операций замирает на 1-2 секунды. Нет отдельного раздела для работы с долгами. В целом, приложение годится для ведения семейной бухгалтерии. Цена программы: 500 рублей.